*La Compañía explicó al público inversionista detalles de las operaciones para cumplir con este acuerdo durante la videoconferencia realizada el 20 de junio.

- El acuerdo fue alcanzado junto con JGDB, Nugil, International Holding Company (IHC), Grupo Nutresa y Grupo Argos, en desarrollo del Memorando de Entendimiento (MOU) anunciado el pasado 24 de mayo.

- El acuerdo establece las condiciones para realizar una serie de operaciones mediante las cuales Grupo SURA intercambiará su participación en el negocio de alimentos de Grupo Nutresa, por acciones propias y de Grupo Argos.

- Dentro de las operaciones que contempla el acuerdo, se daría una escisión de Grupo Nutresa, una OPA y el intercambio de acciones para dar cumplimiento a lo pactado.

Medellín, junio de 2023. El 15 de junio Grupo SURA, Grupo Nutresa, Grupo Argos, JGDB, Nugil e IHC, firmaron el contrato marco que define los términos y condiciones para celebrar una serie de operaciones que, una vez obtenidas las autorizaciones corporativas y regulatorias pertinentes, darán como resultado lo siguiente:

- JGDB, Nugil e IHC pasan a ser accionistas controlantes del negocio de alimentos de Grupo Nutresa, con mínimo el 87% de las acciones.

- JGDB, IHC y Nugil dejan de ser accionistas de Grupo SURA.

- Grupo SURA y Grupo Argos dejan de ser accionistas de Grupo Nutresa.

- Grupo Nutresa deja de ser accionista de Grupo Argos y Grupo SURA.

Teniendo esto en cuenta y para efectos de claridad, las principales actividades y operaciones requeridas para la implementación del acuerdo firmado se destacan a continuación.

1. Escisión de Grupo Nutresa

Grupo Nutresa, sujeto a la aprobación de su Asamblea de Accionistas, escindirá o dividirá su patrimonio de forma simétrica en dos sociedades que, para efectos de este comunicado, se denominarán Nutresa Alimentos y Nueva Sociedad Portafolio.

Por un lado, Nutresa Alimentos es la compañía que agrupa el patrimonio de Grupo Nutresa asociado con la operación del negocio de alimentos y, por el otro, Nueva Sociedad Portafolio concentrará las inversiones que Grupo Nutresa tiene actualmente tanto en Grupo Argos como en Grupo SURA. Nutresa Alimentos y Nueva Sociedad Portafolio estarán listadas en la Bolsa de Valores de Colombia.

El resultado de esta escisión será que por cada acción que los accionistas tengan en Grupo Nutresa, mantendrán una (1) acción en Nutresa Alimentos y recibirán una acción (1) en Nueva Sociedad Portafolio.

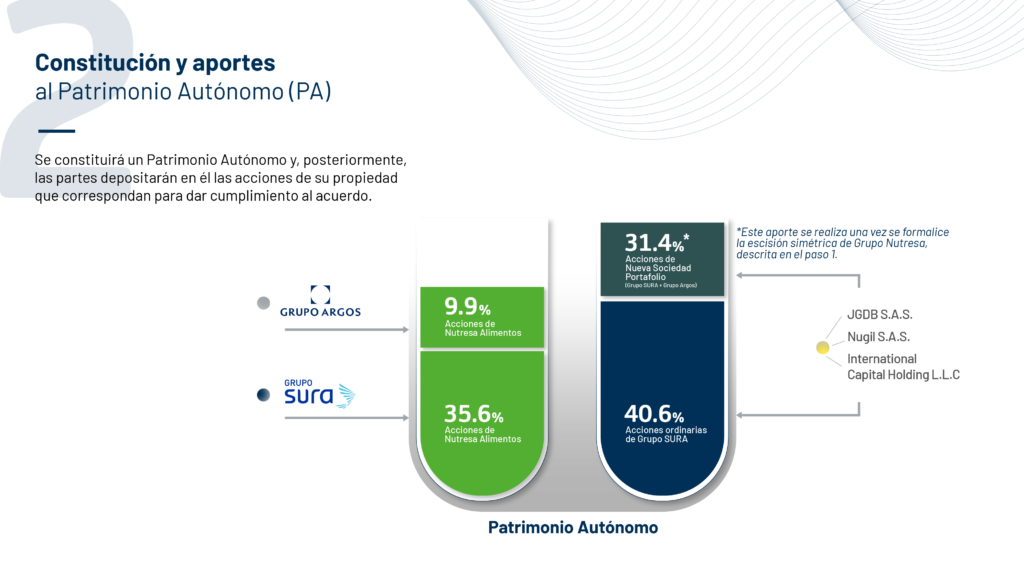

2. Constitución y aportes al Patrimonio Autónomo

Se constituirá, de acuerdo con lo previsto en la Circular Básica Jurídica de la Superintendencia Financiera para negocios fiduciarios, un Patrimonio Autónomo (PA) al cual Grupo SURA y Grupo Argos aportarán sus acciones en Grupo Nutresa. A su vez, JGDB, Nugil e IHC aportarán al PA las acciones de su propiedad en Grupo SURA y, una vez aprobada la escisión, Nugil aportará también las acciones que reciba de Nueva Sociedad Portafolio.

3. OPA por acciones de Nutresa Alimentos

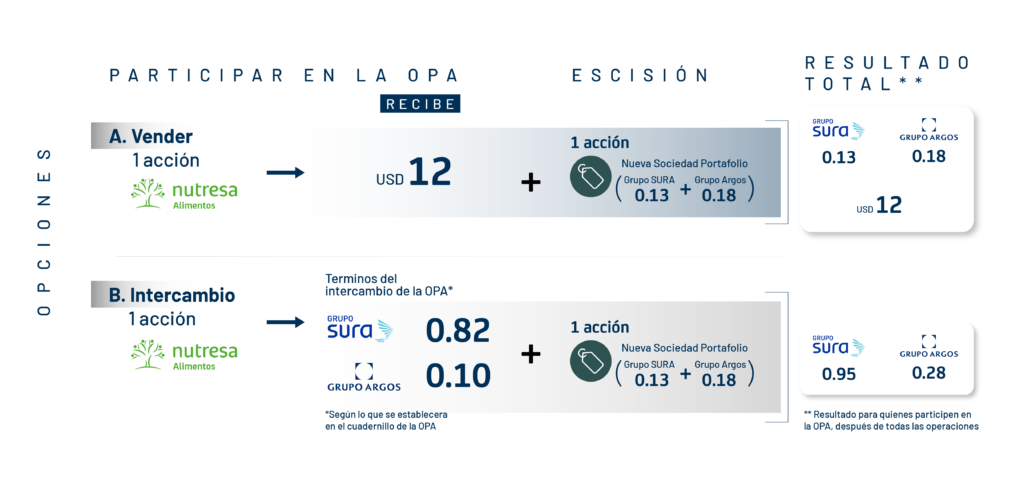

A continuación, Grupo SURA y Grupo Argos lanzarán de manera conjunta, en la proporción de 78% y 22% respectivamente, una Oferta Pública de Adquisición (OPA) a todos los accionistas de Nutresa Alimentos quienes, de forma voluntaria y a su elección, podrán escoger entre las siguientes opciones:

- Vender sus acciones de Nutresa Alimentos a un precio de USD 12 por acción, pagaderos según las condiciones que defina el cuadernillo de la OPA, y/o

- Intercambiar acciones de Nutresa Alimentos, recibiendo acciones de Grupo SURA y Nueva Sociedad Portafolio (constituida por acciones de Grupo SURA y Grupo Argos). Lo anterior, en los mismos términos en que Grupo SURA y Grupo Argos acordaron su negociación con Nugil, JGDB e IHC en el acuerdo. Las condiciones del intercambio serán publicadas en el cuadernillo de la OPA.

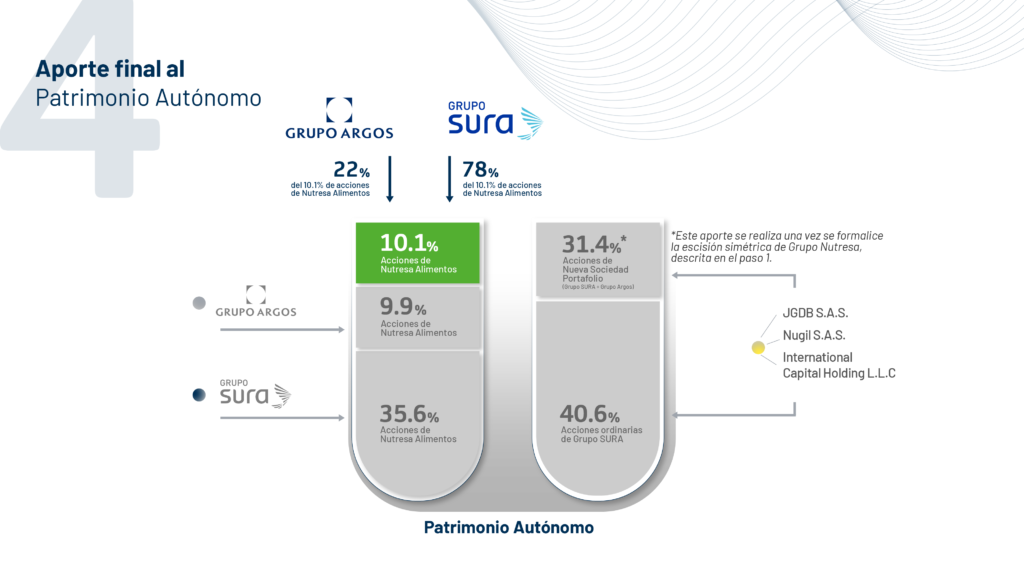

4. Aporte final al Patrimonio Autónomo

Una vez concluida la OPA, los oferentes (Grupo SURA y Grupo Argos) aportarán al PA las adjudicaciones recibidas hasta por el 10.1%, porcentaje requerido para completar la participación acordada de JGBD, IHC y Nugil en Nutresa Alimentos equivalente a mínimo el 87%.

En caso de que las adjudicaciones recibidas en la OPA excedan el 10.1%, el valor será reembolsado a Grupo SURA y Grupo Argos al mismo precio por IHC.

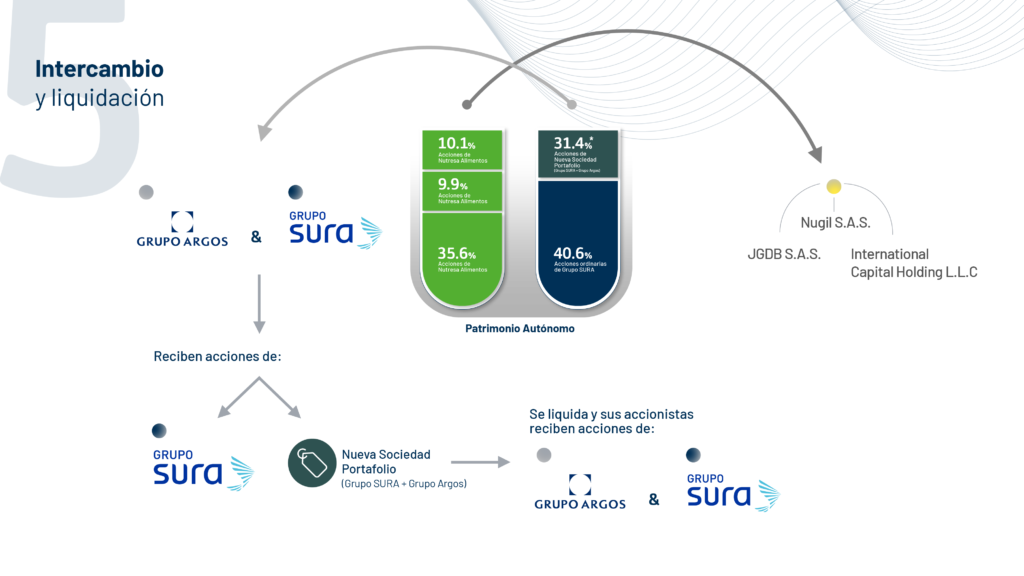

5. Intercambio y liquidación

Posteriormente, el PA restituirá los aportes realizados por las partes, obteniendo como resultado el intercambio de acciones en el cual JGDB, IHC y Nugil serán accionistas controlantes de Nutresa Alimentos, mientras que Grupo SURA y Grupo Argos recibirán las acciones de Nueva Sociedad Portafolio y de Grupo SURA que previamente eran propiedad de Nugil, JGDB e IHC.

Una vez concluido el intercambio, se liquidará la Nueva Sociedad Portafolio con los siguientes efectos:

- Grupo SURA recibirá acciones propias y de Grupo Argos, aumentando su participación en esta última.

- Grupo Argos recibirá acciones propias y de Grupo SURA, aumentando su participación en Grupo SURA.

- Los demás accionistas de Nueva Sociedad Portafolio recibirán acciones de Grupo SURA y Grupo Argos.

Con el fin de atender en todo momento la normatividad aplicable, y previa autorización de la Superintendencia Financiera, parte de las restituciones que Grupo SURA y Grupo Argos reciban, serán aportadas de forma temporal a patrimonios autónomos independientes. Las acciones allí depositadas no contarán con derechos políticos durante la existencia de estos patrimonios autónomos.

“Este acuerdo, como todas las decisiones que adoptamos en Grupo SURA, se enmarca en el propósito de generar valor a todos nuestros accionistas y a la sociedad. Nuestro principal interés es lograr condiciones que potencien nuestra estrategia y que fortalezcan la confianza que durante 78 años hemos construido a partir de nuestra forma de hacer empresa” señaló Gonzalo Alberto Pérez, presidente de Grupo SURA.

Cuando concluya la operación según lo establecido en el acuerdo, Grupo SURA comunicará los debidos análisis sobre la nueva composición de su portafolio, así como cualquier información adicional que considere pertinente.

“Es importante destacar que la estrategia de Grupo SURA continúa. Somos un gestor de inversiones que busca la rentabilidad sostenible y nuestro objetivo es aportar al desarrollo armónico de la sociedad y a la generación de valor económico, gestionando de manera balanceada de cuatro capitales: natural, social, humano y financiero.”, concluyó Gonzalo.

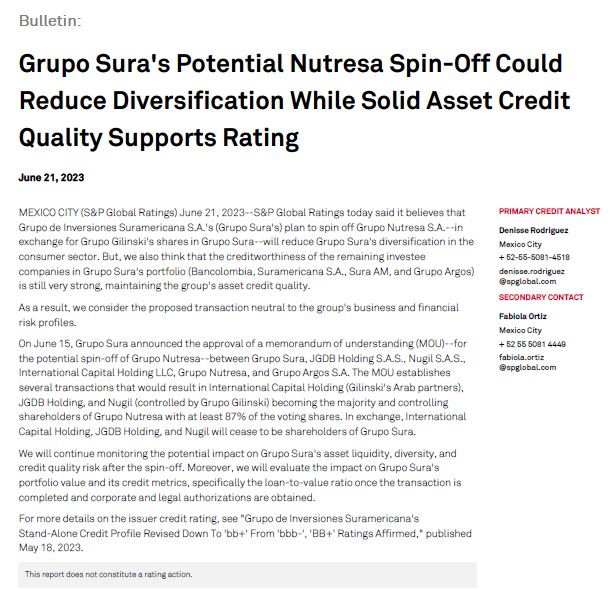

S&P declaró neutral el efecto de la operación en calificación crediticia de la Compañía

El 21 de junio, S&P Global Ratings emitió su concepto sobre la operación contemplada en el Acuerdo Marco y sus efectos sobre la calificación crediticia de Grupo SURA. Al respecto, declaró neutral la operación frente a los perfiles de riesgo financiero y de negocio de la Compañía.

La calificadora consideró que, si bien la escisión de Grupo Nutresa reducirá la diversificación en el sector de consumo, sigue siendo muy alta la solidez de las empresas restantes del portafolio de inversiones (Suramericana, SURA Asset Management, Bancolombia y Grupo Argos), lo cual mantiene la calidad crediticia de los activos del Grupo.

S&P expresó que seguirá monitoreando el impacto potencial de la escisión sobre la liquidez de los activos, la diversidad y el riesgo de calidad crediticia de la sociedad. Del mismo modo, una vez se obtengan las autorizaciones corporativas y legales requeridas y se complete la operación, la calificadora evaluará el impacto de esta en el valor de la cartera de Grupo SURA y sus métricas crediticias.