Algunas de las acciones para consolidar las bolsas de la región y atraer a más inversionistas incluyen vincular más emisores, fondos de pensiones, fiduciarias y comisionistas, entre otros actores.

Por Valora Analitik para GRUPO SURA*

Las bolsas de valores en América Latina enfrentan durante este 2024 una serie de desafíos para consolidarse como mercados más dinámicos, competitivos y accesibles.

Con un entorno financiero global cada vez más competitivo, los mercados de la región han adoptado estrategias con el fin de atraer más inversionistas. No obstante, analistas coinciden en que deben ser más constantes los esfuerzos para promover una mayor participación de emisores y del público en general en los mercados de capitales.

Uno de los principales avances en este sentido es la integración de la Bolsa de Valores de Colombia (bvc), la Bolsa de Comercio de Santiago (BCS) y la Bolsa de Valores de Lima (BVL) en Nuam Exchange, la cual busca otorgar una mayor diversificación y atractivo de inversión para la región.

Juan Andrés Camus, presidente del Consejo Directivo de Nuam Exchange, ha explicado que esto es clave para el avance bursátil de América Latina pues los inversionistas podrán operar en un mercado mucho más amplio y diversificado. “Lo que uno observa a través de los mercados más grandes es que, a medida que los mercados crecen, las diferencias de precios entre compra y venta van disminuyendo”, apuntó.

La iniciativa progresa en favor de crear un mercado mucho más atractivo para los inversionistas de diferentes latitudes, pues la capitalización de los índices bursátiles combinados de los tres países asciende a cerca de USD 245 mil millones, siendo Chile el de mayor valor (USD 95 mil millones), seguido por Perú (USD 83 mil millones) y Colombia (USD 67 mil millones), según estimaciones de Bloomberg.

En este punto vale la pena resaltar la diversificación que tienen los tres mercados: en Colombia, la bolsa tiene importantes componentes en servicios financieros, petróleo y energía que son complementarios; Chile, a su vez, es la más fuerte de las tres en materiales y retail y Perú complementa ventajas en minería.

Factores clave para potenciar mercados: incentivos y mejores condiciones

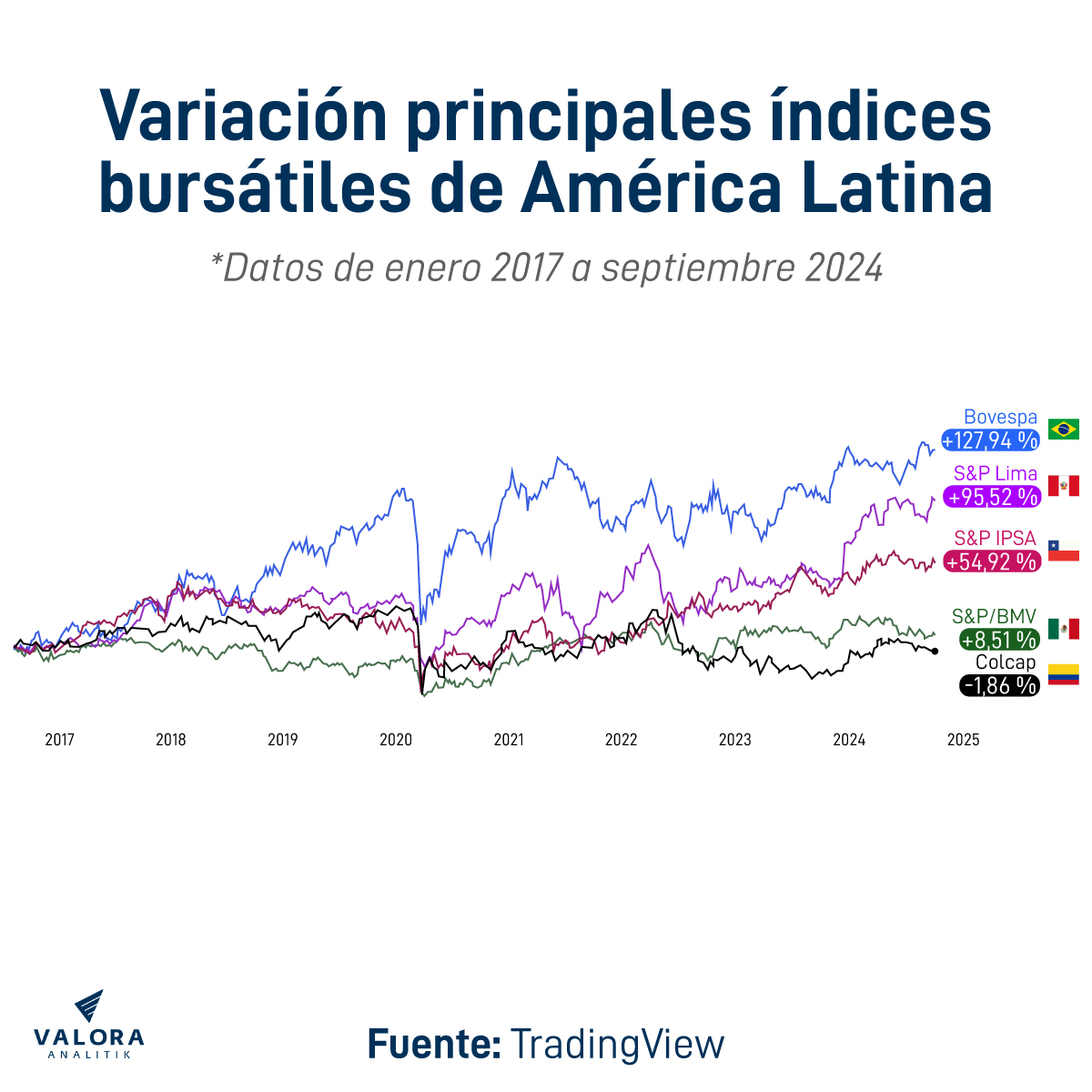

Uno de los principales atractivos de un mercado de valores es la liquidez. Esto depende de la cantidad de emisores presentes y del volumen de negociación. En América Latina, por ejemplo, la Bolsa de Valores de São Paulo (B3) con su índice Bovespa han registrado un aumento notable del 127% desde 2017, marcando amplias diferencias respecto a los índices de referencia de otras bolsas en la región.

En términos de rendimiento, las bolsas más desarrolladas como São Paulo han mostrado un comportamiento relativamente alcista, a pesar de picos negativos como los de la pandemia en 2020.

Entre tanto, otras han enfrentado desafíos estructurales que han impactado su crecimiento, como ha sido el caso de la BVC en Colombia, con una notable salida de emisores; de hecho, es la única de los cinco referentes de la región que presenta un decrecimiento en años recientes. En ello también han influido cambios en las políticas fiscales, fluctuaciones en las tasas de interés y variaciones en la tasa de cambio.

“Para atraer inversores, las bolsas regionales deben enfocar sus esfuerzos en ofrecer mayor estabilidad macroeconómica y regulatoria, creando incentivos fiscales para que las empresas locales se listen y facilitando el acceso de capital extranjero mediante la simplificación de trámites y costos asociados”, apunta BlackRock, una de las firmas de administración de activos más importantes del mundo.

Según esta firma, estas son algunas de las principales recomendaciones que pueden implementar las bolsas latinoamericanas para optimizar sus mercados y atraer inversores:

- Reformas regulatorias que aseguren estabilidad y transparencia: los inversionistas extranjeros suelen ser cautelosos con los mercados emergentes, debido a la percepción de riesgo. Las bolsas latinoamericanas deben trabajar de la mano con los reguladores locales para implementar reformas que brinden mayor confianza, como reglas más estrictas sobre transparencia y que fortalezcan las normas corporativas.

- Instrumentos financieros más diversos: la mayor incorporación de productos como derivados, fondos cotizados (ETFs), activos alternativos y futuros, que permitan a los inversionistas diversificar sus portafolios, lo que atraerá mayor interés y volumen de transacciones.

- Facilitar el acceso a inversionistas institucionales: crear condiciones favorables para fondos de pensiones y otros inversionistas institucionales que puedan incrementar significativamente el volumen negociado.

César Cuervo, Chief Investment Officer de SURA Investments, ha resaltado las ventajas de la integración como algo positivo en general para la región y en efecto para compañías como esta, con presencia extendida en las economías más importantes como: México, Chile, Colombia, Perú y Uruguay (excluyendo a Brasil) que otorgan la ventaja de ser un conocedor profundo de estos países al tener equipos que gestionan dichos mercados.

Reflejar el valor real de los emisores

Es fundamental que las empresas que se listan en los mercados latinoamericanos representen una verdadera oportunidad de inversión, con balances sólidos, modelos de negocio claros, y transparencia en la divulgación de información.

Mientras que Brasil ha logrado consolidar un número de emisores amplio y sólido (más de 500 compañías), gracias a una estrategia intensiva de internacionalización y al incremento del apetito local por las acciones, otros mercados como el de México y Colombia han mostrado una desaceleración en la entrada de nuevas empresas listadas.

Tal tendencia está fuertemente influenciada por la estructura del mercado. Las empresas medianas y pequeñas a menudo consideran que los costos y los requisitos de cotización son prohibitivos, lo que limita su participación. La solución radica en crear mercados alternativos que ofrezcan un punto de entrada más accesible para estas empresas.

Al respecto, Andrés Restrepo, gerente General de la Bolsa de Valores de Colombia, explica que la Superintendencia Financiera y la Unidad de Regulación Financiera (URF) han planteado estrategias para incluir a emisores, fondos de pensiones, fiduciarias y comisionistas, entre otros actores.

“Lo primero es recuperar la liquidez del mercado de capitales colombiano, no solo de los emisores actuales, sino fomentando mecanismos que favorezcan la participación de otros. Lo segundo, impulsar la participación de nuevos emisores, así como de los actuales. Lo tercero, accesibilidad para que inversionistas lleguen al mercado de capitales colombiano. Y cuarto, posicionar al país, puesto que se deben contar cosas buenas, mostrar las oportunidades a los inversionistas de afuera”, explicó.

En este propósito resalta que para fomentar la liquidez “nos debemos mover a estándares internacionales para facilitar la participación de los agentes en los mercados”. Por ejemplo, conseguir que las reglas sean “más sencillas”, sin que esto signifique que “se relajen ni se bajen los estándares de transparencia”.

Algunas acciones clave:

- Mercados secundarios para pymes: bolsas como la mexicana o brasileña ya han implementado mecanismos como el "BIVA" o "Novo Mercado", dirigidos a pequeñas y medianas empresas. Así, serían clave expansiones de estos mercados o la creación de nuevos espacios que reduzcan los costos de entrada.

- Fortalecimiento del gobierno corporativo: las bolsas deben exigir altos estándares de gobernanza en sus emisores, lo cual no solo protege a los inversionistas, sino que también mejora la percepción de valor de las empresas listadas.

- Fomentar la oferta pública inicial (OPI): el proceso de salida a bolsa puede ser complicado y costoso. Simplificarlo mediante incentivos fiscales y apoyo gubernamental podría aumentar el número de emisores y reflejar mejor el valor real de la economía en cada país.

Democratizar el acceso: tecnología y educación financiera

Una de las críticas más frecuentes a las bolsas en América Latina es que todavía son vistas como entidades exclusivas a las que solo pueden acceder grandes inversionistas o instituciones financieras. Sin embargo, con la llegada de la digitalización y las fintech, existe una oportunidad para democratizar el acceso a los mercados bursátiles.

Las plataformas tecnológicas y los brokers en línea ya han hecho posible que más personas accedan a invertir en acciones y bonos con capitales reducidos. Sin embargo, esto debe ir acompañado de una fuerte campaña de educación financiera para que los ciudadanos comprendan los riesgos y oportunidades de estos instrumentos. En este sentido, se pueden destacar:

- Plataformas digitales accesibles: desarrollar y fortalecer las aplicaciones móviles y plataformas que permiten la compra y venta de acciones con costos mínimos, abriendo la puerta a pequeños inversionistas.

- Educación financiera a nivel masivo: bolsas y reguladores deben colaborar en iniciativas de educación financiera para explicar, de manera sencilla y accesible, los beneficios de la inversión en los mercados bursátiles.

- Promoción de instrumentos de inversión masiva: deben promoverse de forma más decidida los fondos cotizados en bolsa (ETFs) y otros vehículos que permitan a los pequeños inversionistas diversificar su riesgo.

De esta manera, para que las bolsas latinoamericanas se conviertan en mercados óptimos, capaces de atraer a inversionistas de todo el mundo y democratizar el acceso a la inversión están llamadas a centrarse en mejorar su liquidez, atraer emisores de calidad y aprovechar las ventajas tecnológicas para abrir sus puertas a un público más amplio.

Implementar estas recomendaciones permitiría que las bolsas de la región no solo sean más competitivas globalmente, sino que también jueguen un papel relevante en el desarrollo económico de sus respectivos países.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.