- Esta utilidad neta controladora tuvo un incremento comparable de 14.1%.[1] Por cada acción de la Compañía, la ganancia recurrente aumentó en un 61%[2] frente a la de 2023.

- Los ingresos crecieron 29.2% hasta COP 26.0 billones[3], por aumento de primas de Suramericana, mayores ingresos por comisiones y rendimientos por inversiones en SURA Asset Management, al igual que el aporte desde las compañías asociadas del portafolio.

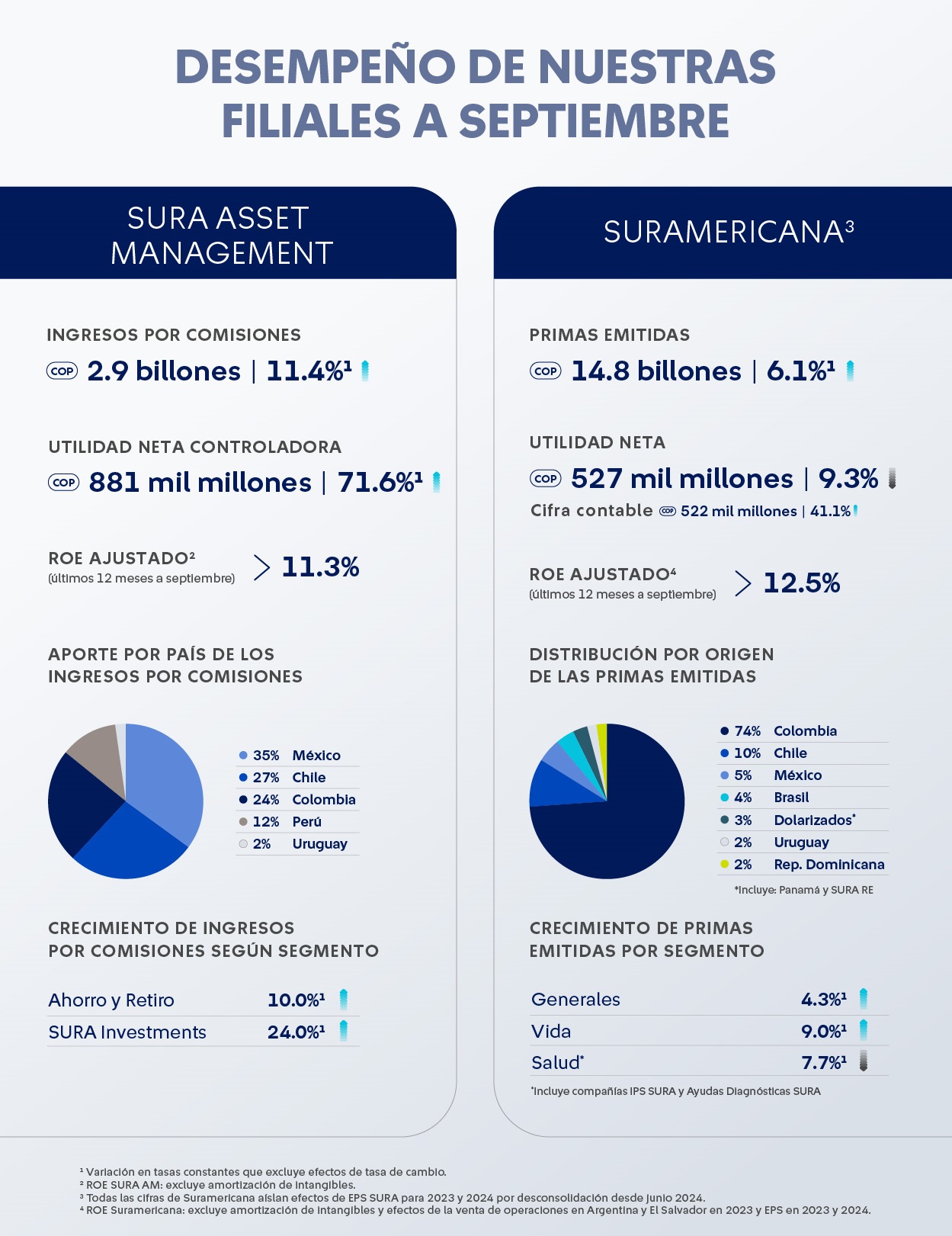

- La rentabilidad ajustada sobre el patrimonio de Grupo SURA avanzó hasta 12.2%[4] para los últimos 12 meses, que refleja los niveles alcanzados de retorno patrimonial de Suramericana (12.5%), SURA Asset Management (11.3%) y Bancolombia (15.7%).

Este jueves Grupo SURA reportó los resultados consolidados para el tercer trimestre del 2024, donde se destaca una utilidad neta controladora que a septiembre totalizó COP 5.7 billones3. Este resultado se explica por el crecimiento de los ingresos operacionales, los esfuerzos en control de gastos y eficiencias de los negocios de las filiales, así como el incremento del método de participación en las compañías asociadas del portafolio.

En este contexto, Grupo SURA avanza en estructurar la transacción para no tener participaciones cruzadas con Grupo Argos, en línea con el Memorando de Entendimiento firmado entre ambas compañías a finales de octubre pasado. Este proceso tendrá como resultado la focalización del portafolio de Grupo SURA en tres inversiones principales: Suramericana, en seguros, SURA Asset Management, en ahorro previsional e inversiones, y Bancolombia, en productos financieros.

“Estos resultados al tercer trimestre nos demuestran la potencia de los negocios y avances en rentabilidad de nuestras inversiones de cara a la generación de valor para todos nuestros accionistas. En ese mismo sentido, la evolución de la estructura de propiedad y el foco del portafolio en servicios financieros nos permitirán continuar proyectando en el futuro a Grupo SURA como un gestor de inversiones referente en América Latina”, destacó Ricardo Jaramillo Mejía, Presidente de Grupo SURA.

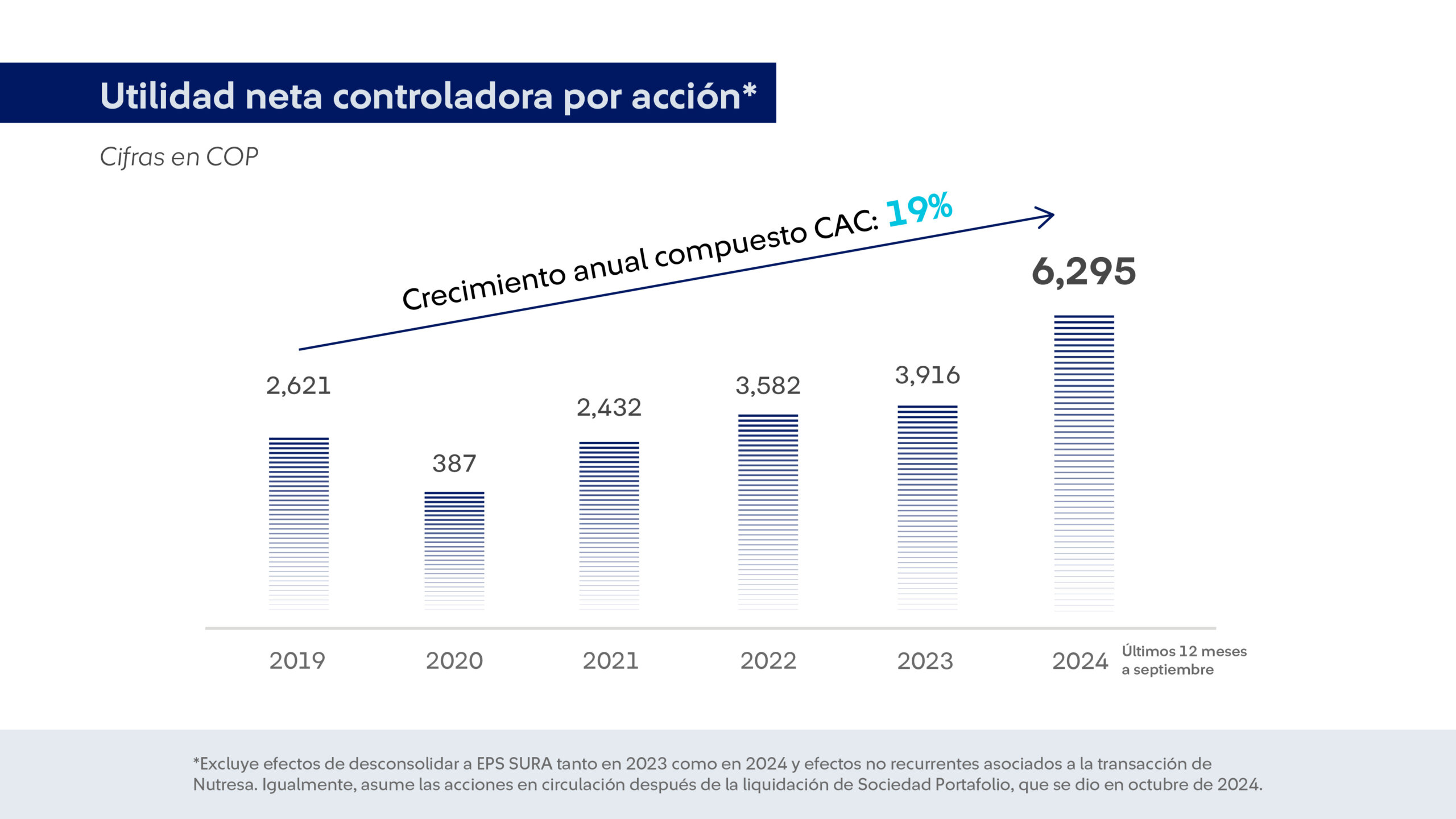

Con la utilidad neta controladora alcanzada a septiembre, la rentabilidad ajustada para los últimos doce meses sobre el patrimonio de Grupo SURA se ubicó en 12.2%4. Igualmente, la utilidad ajustada por cada acción2 de la Compañía para este mismo periodo alcanzó un máximo histórico de COP 6,295, explicado por la expansión de márgenes de los negocios del portafolio, así como por el acrecentamiento producto de la reducción de acciones en circulación, luego del intercambio Nutresa-Grupo SURA y la liquidación de la Sociedad Portafolio.

“Las ganancias recurrentes por acción de la Compañía crecieron 61% para los últimos 12 meses. Esto nos demuestra la solidez, la buena dinámica operativa y la posición competitiva de nuestras inversiones, para seguir creciendo rentablemente”, señaló Juan Esteban Toro Valencia, vicepresidente de Finanzas Corporativas de Grupo SURA.

En cuanto a los resultados de las filiales, SURA Asset Management acumuló a septiembre una utilidad neta controladora de COP 881 mil millones, un crecimiento de 71.6% en tasas constantes frente al mismo periodo de 2023. Esto es producto del crecimiento de doble dígito de los ingresos por comisiones, con un margen operacional de 34.2%, al igual que mayores retornos del encaje en su segmento de Ahorro y Retiro. De esta manera, la rentabilidad sobre el patrimonio (ROE ajustado) para los últimos doce meses aumentó para ubicarse en 11.3%[5].

Por su parte, Suramericana tuvo una utilidad neta de COP 522 mil millones, que aumenta 41.1%[6] frente al acumulado a septiembre de 2023. Fue impulsada por el crecimiento en primas del segmento Vida y pese a la disminución de ingresos por inversiones en un contexto de menores tasas de inflación en la región. Así mismo, la siniestralidad retenida acumulada permanece estable (59.4%). El ROE ajustado de esta filial se ubicó de 12.5%[7] para los últimos 12 meses a septiembre.

Hechos relevantes recientes:

- La Bolsa de Valores de Colombia autorizó en octubre a Grupo SURA un programa de formador de liquidez para la acción ordinaria y preferencial, con el fin de contribuir al mejor comportamiento de ambas especies en el mercado.

- En la Evaluación de Sostenibilidad Corporativa de S&P Global, Grupo SURA avanzó frente a 2023 y obtuvo un puntaje total de 69 sobre 100, que es superior al 98% de las organizaciones de su sector y sobresalió en inversión sostenible y gestión de riesgos.

- SURA avanzó a ser la quinta organización con mejor reputación en Colombia entre 786 evaluadas, según el ranquin Merco Empresas 2024. Así mismo, los líderes de las Compañías SURA en Colombia fueron incluidos entre los 100 más valorados de la medición de esta firma independiente.

- SURA fue aliado oficial de la COP 16 de Biodiversidad, donde propició y participó de distintos espacios en torno al papel de los servicios financieros para movilizar recursos, así como desarrollar productos y soluciones que preserven y regeneren los ecosistemas.

[1] Para facilitar comparabilidad, esta variación excluye: 1) efectos de desconsolidar a EPS SURA en 2023 y en 2024, en línea con decisión de Suramericana, tras presentar Programa de Desmonte Progresivo; 2) efectos no recurrentes asociados a la transacción de Nutresa.

[2] Excluye efectos de desconsolidar a EPS SURA para 2023 y 2024, y efectos no recurrentes asociados a la transacción de Nutresa. Igualmente, asume las acciones en circulación después de liquidación de Sociedad Portafolio, que se dio en octubre de 2024.

[3] Cifras consolidadas proforma: excluyen a EPS SURA.

[4] ROE ajustado por: 1) a la utilidad neta se suma la amortización de intangibles por adquisiciones; 2) en el patrimonio se excluyen valorizaciones de compañías asociadas y participaciones cruzadas entre Grupo Argos y Grupo SURA; 3) se devuelven impactos no recurrentes en utilidad neta asociados a transacción de Nutresa en 2023 y 2024 e impactos de venta de aseguradoras en Argentina y El Salvador; 4) a partir de 3T23 se excluye inversión de Nutresa del patrimonio; 5) excluye EPS SURA para 2023 y 2024.

[5] ROE ajustado de SURA AM excluye amortización de intangibles.

[6] Variación contable.

[7] ROE ajustado de Suramericana excluye efectos de ventas de sus operaciones en Argentina y El Salvador (2023) y amortización de intangibles.