Este tipo de fondos previsionales tienen un rol clave en el desarrollo de los países y en el aumento del ingreso en la vejez de los latinoamericanos. Panorama de experiencias, retos y oportunidades.

Por Valora Analitik para Grupo SURA*

El ahorro individual a través de los fondos de pensiones privados es, sin duda, un mecanismo dinamizador de la economía. El fenómeno se repite en el marco de las economías mundiales que cuentan con un sistema pensional que tiene como objetivo hacer eficiente el ahorro de los trabajadores y, en ese sentido, la pandemia del Covid-19 dejó varias enseñanzas sobre el peso que tiene el ahorro de los trabajadores en el marco de un sistema financiero robustecido.

Gran parte de la explicación sobre el porqué en su momento la crisis económica mundial no fue más crítica se sustentó en el papel del sistema financiero, uno que veló por mantener la inyección de recursos a la economía mundial. En ese panorama, los fondos de pensión se destacaron: los recursos administrados de terceros en esos fondos se mantuvieron en circulación en mercados bursátiles o incluso en el mercado de la compra de deuda de algunos países.

Los casos de España y Australia

Los ahorros pensionales, a través de fondos privados, fueron vitales para dinamizar la economía ante un mundo que necesitaba vías de liquidez. Solamente para poner un ejemplo, el Banco de España, en un informe con corte al año 2021 demuestra cómo la inyección de los fondos, entre los que se cuentan los pensionales, han permitido financiar al gobierno de ese país durante la etapa de reactivación.

Tanto que, incluso para las apropiaciones presupuestales del año 2022 se logró una holgura lo suficientemente sólida como para tener menores exigencias de financiamiento, lo que le permite al Gobierno español enfocarse en pagar, por ejemplo, otros pendientes de deuda o mejorar los programas de transferencias a los hogares y estímulos a empresas.

Otro de los ejemplos icónicos es el que tiene lugar en Australia, país que tiene un sistema pensional en el que hay tres pilares: uno público, uno privado obligatorio y otro de aportes voluntarios. El sistema privado, que se conoce como Superannuation, es el encargado de administrar el grueso del ahorro de los trabajadores de ese país.

Esa administración es liderada por los fondos privados y, además de ser los encargados de gestionar los recursos para el retiro de los trabajadores australianos, es también fuente principal para mantener girando la rueda de la reactivación económica.

Datos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) dan cuenta de que los activos bajo gestión por los fondos de pensión privados en Australia llegan hasta los USD 1.8 billones, que representan cerca del 130% del Producto Interno Bruto (PIB) de ese país y con la meta de que crezca hasta el 140% al cierre del año 2040.

Esa relación, vale mencionar, se traduce en que los fondos pensionales, tomando como ejemplo el caso de Australia, se constituyen como financiadores en empresas que tienen operación en ese mismo país, pero que también ejercen inversiones en diversas economías, en aparatos y mecanismos estatales y lo que esto representa para la generación del empleo.

El papel clave en América Latina

Guillermo Arthur, presidente de la Federación Internacional de Administradoras de Fondos de Pensiones (Fiap), aseguró que hoy, más que nunca, el papel financiador de los fondos de pensiones para los gobiernos nacionales se ha traducido en mejores oportunidades de inversión y reducción de las tasas de desempleo.

Lo anterior sobre la base de que la meta era asegurar el dinero de los trabajadores y ponerlo a producir de tal manera que, incluso en un entorno volátil, generara rendimientos ajustados a las necesidades de los afiliados.

Arthur recordó que el trabajo mancomunado entre gobiernos y fondos pensionales ayuda a robustecer segmentos en vías de desarrollo como, por ejemplo, el de infraestructura. El financiamiento público que se hace a través de la administración de los ahorros pensionales es vital para asegurar las apropiaciones que se necesitan para, entre otros, garantizar los recursos de los subsidios que se establecieron en la pospandemia.

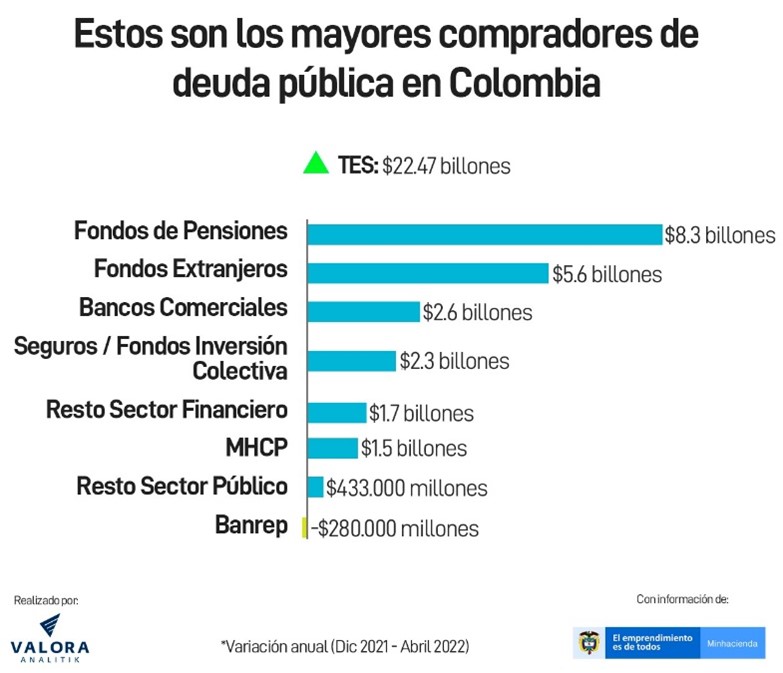

Solamente para hacerse a una idea, y tomando como base el caso colombiano, el director de Crédito Público del país, César Arias, resaltó el papel de los fondos pensionales en el apetito por la deuda pública nacional, incluso en momentos complejos de incertidumbre, por la guerra entre Rusia y Ucrania y los resultados de la campaña presidencial.

Con este panorama, del total de Títulos de Tesorería (TES) emitidos por Colombia entre diciembre del 2021 y abril de 2022 (COP 22.47 billones), los fondos pensionales son los que más han comprado deuda pública del país, con cerca de COP 8.33 billones.

Arthur, sobre este fenómeno, asegura que es una tendencia que se repite tanto en economías desarrolladas como en las que están en vía de serlo, lo que demuestra, entre otras cosas, que los gobiernos ganan en confianza, pese a que sus países hayan perdido su grado de inversión durante 2021, como ocurrió con varios en América Latina.

El punto para tener en cuenta está en cómo el nuevo escenario macroeconómico y una inflación alta podrían menguar ese aporte que hacen los fondos pensionales para el financiamiento de una economía nacional.

Kathryn Rooney, directora de Investigación Macroeconómica Global y Estrategia de Inversión para la firma Bulltick Capital Markets, también explicó en el más reciente Congreso de Asofondos, que, sin duda, el escenario de altos precios y alzas de tasas de interés lleva a que los fondos, en general, vuelvan su mirada a mercados que ofrezcan mejores oportunidades de inversión.

Esto, al final, se traduce en que, como ha sido la filosofía de los fondos pensionales, es necesario hacer las mejores inversiones en los escenarios de mayor opción de rentabilidad para que se traduzca en mayores ahorros de sus afiliados y puedan tener mejores ingresos en su retiro laboral.

Un impulsor de ahorros para la vejez

Pero los fondos de pensión privados no solo lideran un rol protagónico en el sostenimiento de la rueda macroeconómica: son además opciones sólidas, incluyentes y abiertas a que los trabajadores tengan opciones reales para reunir el ahorro necesario para la vejez.

En entrevista con La Tercera, Janwillem Bouma, presidente de la Junta Directiva del fondo de pensiones privado de Países Bajos, Centraal Beheer APF, y líder de Pensions Europe, entidad que agrupa a 24 asociaciones de fondos de pensiones en 17 países de la Unión Europea (UE), asegura que una de las herramientas que ayuda a que los trabajadores materialicen el ideal de la pensión se sustenta en cuáles son las opciones en el entorno del sistema financiero que ofrece un determinado fondo.

En ese sentido, el ejemplo de Países Bajos se sustenta sobre productos bancarios o seguros para particulares para aumentar esas cotizaciones hacia la pensión y con descuentos fiscales limitados. “Esto es importante, principalmente, para aquellas personas que no acumulan (o no han podido) incorporarse a una pensión del segundo pilar, por ejemplo, porque su empleador no está afiliado a un fondo de pensiones, no tienen un empleo permanente o son empleados autónomos”, dijo Bouma a La Tercera.

Y es que el aporte individual en la vejez sigue siendo una opción real para sacarles rendimientos a los ahorros, incluso a la misma pensión. Una de las opciones mediante las cuales el ahorro individual ayuda a ese objetivo son los fondos voluntarios: mecanismos en los que se pueden depositar unos recursos determinados, periódicamente y que dependiendo del perfil del afiliado, irá a fondos conservadores, moderados o más arriesgados.

Es así como una persona, ya en edad de retiro, puede hacer que sus ingresos generen rendimientos en periodos que pueden ir desde los seis meses de inversión. Esta última, sin embargo, expone una de las carencias más urgentes de los trabajadores latinoamericanos, en “ que aún carecen de una cultura de ahorro voluntario efectivo”, explicó Arthur.

Y es importante crear esa cultura inversionista, anclada a opciones como los fondos pensionales de ahorro individual, porque hay un beneficio de doble vía: el caso de República Dominicana es ejemplo. La presidenta ejecutiva de la Asociación Dominicana de Administradoras de Fondos de Pensiones (Adafp), Kirsis Jáquez, afirma que el sistema de capitalización individual ha contribuido con el 22% del crecimiento económico de República Dominicana desde 2003.

Retos del ahorro individual en la región

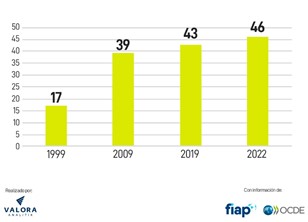

El punto está en que aún hay retos para que el ahorro individual sea una opción que complemente las fuentes de financiamiento en la vejez. Datos de Fiap dan cuenta de que, en América Latina, los cotizantes corresponden al 33.8% de la Población Económicamente Activa (PEA), mientras que en los países de la Ocde el número escala hasta el 72.1%.

“Esta diferencia pone de manifiesto que solo uno de cada tres trabajadores, en promedio, se encuentra cotizando al sistema de pensiones en América Latina, fenómeno que está directamente relacionado con el grado de desarrollo económico y con la informalidad de los mercados de trabajo en la región”, explica la institución.

Se trata de una realidad heterogénea, añade el documento, incluso con naciones que tienen una cobertura relativamente más alta como Chile, Costa Rica o Uruguay y otros en que los que esa cobertura constituye un reto, como Colombia, Perú y El Salvador, en donde se alcanzan proporciones entre el 17% y 26% de la población económicamente activa.

A este escenario hay que sumar el hecho de que es bastante la desinformación que suele permear lo que en realidad representan los fondos de ahorro individual para la vejez: una de estas tiene que ver con los recursos que se alcanzan para la jubilación.

"¿Por qué la distancia entre lo que la gente espera y lo que obtiene? Resulta que en casos como el de Chile, solo el 18% tiene más de 30 años de contribución y, según la Organización Internacional de Trabajo (OIT), se necesitan 30 años, por lo menos, para tener una pensión completa", explicó Alejandra Cox, presidenta de la Asociación de Administradores de Fondos de Pensiones de Chile.

Al final, el punto está en que, si bien hay carencias para poder garantizar un ahorro robusto para la edad de retiro, lo cierto es que los fondos cuentan con mecanismos para que el ahorro individual se mantenga protegido, incluso en momentos de volatilidad, mientras genera rendimientos para los ahorradores.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.