Los países de la región resaltan por sus progresos en inclusión financiera respecto a otras economías emergentes en medio de la pandemia de Covid-19, pero deben avanzar en educación económica.

Por Valora Analitik para Grupo SURA*

En América Latina y el Caribe, los avances en servicios bancarios e inclusión financiera revelan un acceso cada vez más amplio y creciente de la población a las múltiples opciones que las entidades han diseñado en años recientes y que convierten a la región en la de mayores avances en el mundo, según estudios realizados por entidades como la Federación Latinoamericana de Bancos (Felaban) o la Comisión Económica para América Latina y el Caribe (Cepal). Esto es un hecho de relevancia ante la actual crisis y los programas de transferencias monetarias que han implementado varios gobiernos de la región para la población más vulnerable.

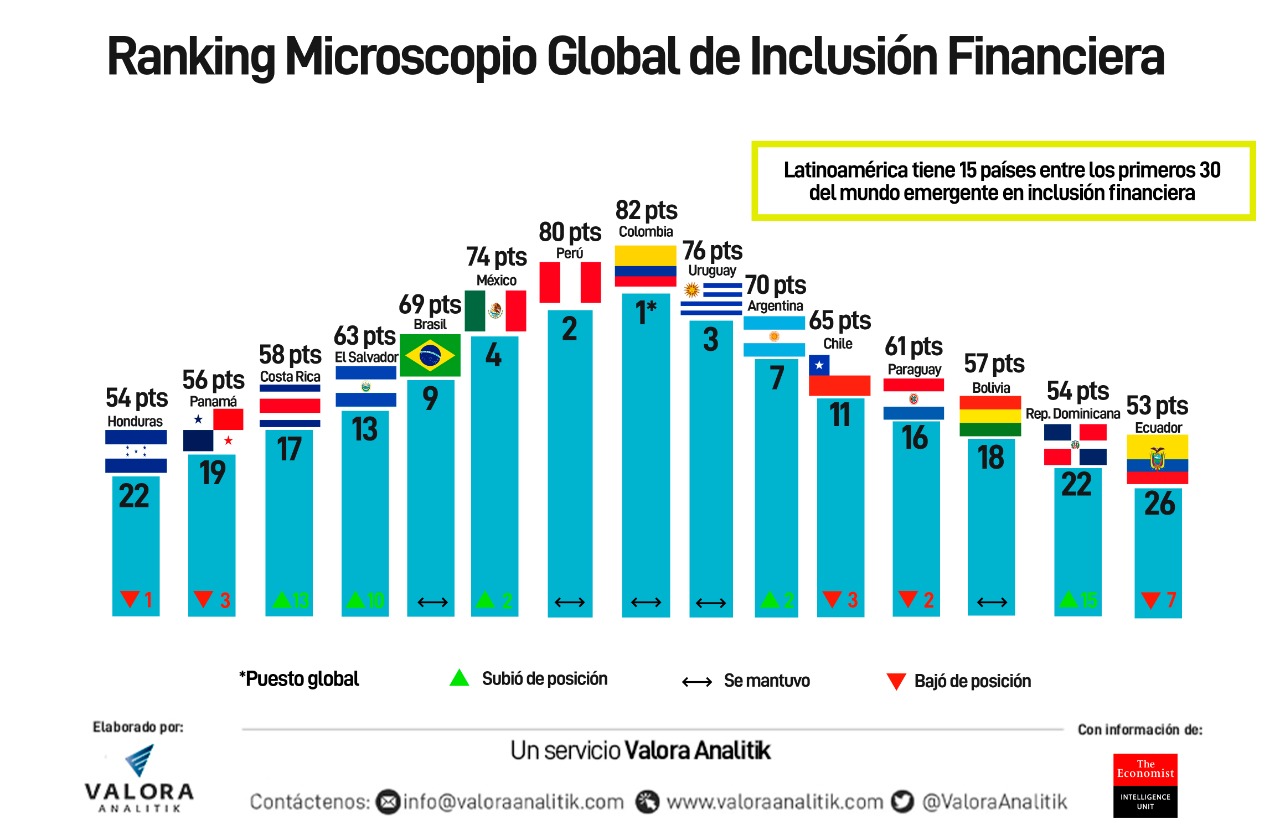

Además, en medio de la situación, según datos del Microscopio Global de The Economist Intelligence Unit 2020 (EIU), con apoyo financiero de la Fundación Bill y Melinda Gates, el Centro para la Inclusión Financiera de Acción y el BID Invest y BID Lab (la principal medición en materia de inclusión financiera en mercados emergentes), Latinoamérica destaca como la región mejor posicionada, pues sus países ostentan seis de las primeras 10 posiciones, encabezando el ranking Colombia con 82 puntos sobre 100, ya que demuestra mayores avances en los dominios de estabilidad e integridad de productos y puntos de venta en el sector financiero nacional. No obstante, hay oportunidades y retos aun por aprovechar en la actual coyuntura.

Entre los países con mayores avances en medio de la pandemia se encuentran Brasil, Guatemala y Jamaica que experimentan las mayores mejoras desde 2019, impulsadas por los esfuerzos dirigidos a fortalecer el ecosistema de servicios financieros digitales, en medio de la pandemia.

En Brasil, el banco central creó un portal de datos abiertos para proveedores financieros que facilita procesos, la apertura remota de cuentas que ha reducido los requisitos para acceder al dinero electrónico y se mantiene como el líder de las transacciones digitales en la región.

Jamaica sancionó una nueva ley de protección de datos revolucionaria que proporciona un marco legal integral e indica directrices sobre cómo se deben recopilar, utilizar, procesar, almacenar y divulgar los datos personales; mientras que Guatemala creó el SIB Innovation Hub, un programa para facilitar las interacciones entre la Superintendencia de Bancos (SIB) y las empresas fintech.

Entre los que resaltan por sus avances, además de Colombia, también están Argentina y El Salvador. El Banco Central de Argentina aprobó regulaciones que permitieron la creación de redes de agentes, una de las principales áreas de mejora identificadas anteriormente. En tanto, El Salvador, está trabajando en la creación de un marco de supervisión para pagos digitales.

Por su parte, otros países a observar son República Dominicana y Uruguay que se suman a Jamaica en la lista de aquellos con leyes renovadas de protección de datos y seguridad cibernética en respuesta a los retos de la era digital.

El Microscopio Global evidencia entonces mejoras graduales en inclusión financiera en la región; posibilitadas, en esencia, por iniciativas asociadas a la banca digital y a la promoción de su acceso.

Al respecto, Pablo Saavedra, director del Banco Mundial para México, explica la importancia de potenciar la inclusión: “el acceso a servicios financieros puede ayudar a mejorar la productividad y el crecimiento del empleo en los negocios, así como a la acumulación de activos productivos. También puede proteger a los hogares cuando hay tiempos difíciles o choques exógenos, incluyendo desastres naturales”.

En este sentido, gobiernos y sector financiero en general en el continente han reconocido la ampliación del acceso a los servicios financieros en diferentes segmentos de la población y la eliminación de restricciones en las actividades de entidades bancarias e instituciones no bancarias para permitir la apertura remota de cuentas y reducir los requisitos de debida diligencia de manera proporcional.

A pesar de ello y los positivos avances, otras entidades como el Banco de Desarrollo de América Latina (CAF) han llamado la atención de mejorar la inclusión financiera por lo que se requiere trabajar en diferentes aspectos claves como la educación económica, la mayor información sobre las capacidades financieras de la población, los esquemas de precio y de tarifa de los productos financieros, el establecimiento de una estrategia de política pública de inclusión, el acompañamiento de una institucionalidad adecuada y el eficiente funcionamiento de la infraestructura financiera o sistema de pagos de bajo valor.

Las propuestas de inclusión financiera ante el Covid-19

Ante la coyuntura, la Secretaría General de Felaban mostró que entre 15 países de la región al menos el 82% declaró los servicios financieros como una actividad esencial para la población en medio de los confinamientos que se han seguido extendiendo en 2021, por lo que las personas requieren de mayor acceso a los servicios financieros.

El 71% de los países reporta que se han presentado eliminación o reducción de tarifas asociadas a productos servidos por canales no presenciales y existen estrategias de diferentes naturalezas tales como establecer precios diferenciales, exonerar de costos a establecimientos comerciales, uso del correo electrónico y teléfono para trámites, cobros de cheques a través de fotos o el suministro de tokens a los clientes sin costo alguno, lo que favorece la inclusión financiera en un entorno en el que la digitalización es y será cada vez más importante.

Sobre el programa Ingreso Solidario en Colombia, que ha sido destacado como uno de los más acertados en Latinoamérica por entidades multilaterales y la misma Felaban, Martín Mendoza, experto en finanzas de la Universidad de los Andes, agregó que “la experiencia es invaluable y con ello esto se verá reflejada en la nueva Política de Inclusión y de Educación Financiera presentada en un documento Conpes a finales de 2020”.

Además, junto con el programa de Devolución del IVA, los resultados han permitido a entidades como el Departamento Nacional de Planeación, el Ministerio de Hacienda, el Departamento de la Prosperidad Social y la Banca de las Oportunidades una focalización de los subsidios en grupos de pobreza y vulnerabilidad y, por diseño, una focalización en mujeres beneficiarias en hogares elegibles.

“En este frente el país traía una dinámica positiva que, bajo el escenario de pandemia, se ha profundizado especialmente en acceso y uso de servicios financieros digitales, resultado de la coordinación entre el sistema financiero y entidades de gobierno. Este salto ratifica que la transformación digital no tiene reversa y que favorece la inclusión financiera de estas poblaciones”, explicó Freddy Castro, director de Banca de las Oportunidades en Colombia.

Por su parte, en México destaca, desde el año pasado, la propuesta del Banco Central de México: CODI. Este es un sistema de pagos rápidos que realiza cobros y pagos desde el dispositivo celular, utilizando una cuenta bancaria o de alguna institución financiera, sin comisiones. Hoy existen más de tres millones de cuentas CODI en el país, aunque muchas aún siguen sin utilizarse. La meta es tener 37 millones de cuentas en cuatro años.

“La flexibilidad e integración con la tecnología han permitido que se creen mecanismos fundamentales para la expansión de servicios bancarios tradicionales y otros que van más hacia lo que conocemos como neobancos, muy aceptados por la gente por sus bajos costos transaccionales y posibilidades de acceso”, explicó Rosaura López, experta en banca de la Universidad Autónoma del Perú.

Tendencias y retos a futuro

De acuerdo con Julián Abril, gerente de Estrategia e Innovación en ADL Digital Lab, una de las entidades más destacadas en materia de inclusión financiera digital, hay algunos puntos clave para la banca y el sector financiero que se siguen consolidando como sólidas tendencias en general y que deben comprenderse para extender a mayor población:

Respaldo de la banca digital

La tecnología financiera digital, y en particular el aumento del uso de teléfonos móviles ha facilitado la ampliación del acceso de las pequeñas empresas y poblaciones difíciles de alcanzar a servicios financieros a un costo más bajo y con menos riesgo

Esto pues los documentos de identidad digitales hacen más fácil abrir una cuenta. La digitalización de los pagos en efectivo ha permitido que más personas empiecen a usar cuentas de transacciones, los servicios financieros por telefonía móvil y corresponsales bancarios permiten que haya un acceso conveniente aún en las zonas remotas y la mayor disponibilidad de datos sobre los clientes permite a los proveedores diseñar productos financieros digitales que se adaptan mejor a las necesidades de las personas no bancarizadas.

En este sentido, la tecnología se convierte en uno de los principales soportes para poder tener acceso a una cuenta bancaria, lo que es el primer paso hacia una inclusión financiera más amplia, ya que permite a las personas guardar dinero y enviar y recibir pagos. Una cuenta de transacciones también puede servir como puerta de acceso a otros servicios financieros.

Nativos digitales

El panorama competitivo ha cambiado en todas las industrias con la llegada de nativos digitales que compiten a un bajo costo e incentivan a los competidores a transformar sus modelos de negocio y oferta de valor. Las fintech y nuevas compañías, por ejemplo, han habilitado un cambio de dinámica fruto de condiciones particulares relacionadas con la manera cómo operan desde su inicio, ofreciendo servicios financieros a través del uso de la tecnología para facilitar la vida al cliente y mejorar la experiencia de usuario. A su vez, la oferta de este tipo presenta un esquema de costos mucho más competitivo frene a la banca tradicional, lo que promueve su uso y por ende la inclusión al sistema financiero.

Ecosistemas y soluciones punta a punta

Anteriormente, las necesidades de los clientes se atendían por múltiples compañías de forma paralela; sin embargo, la tecnología reciente y las tendencias en comportamiento de los clientes crearon un cambio en este modelo y actualmente las cadenas de valor están convergiendo en una cadena única alrededor de cada necesidad clave del cliente, eliminando las barreras entre industrias y logrando que un mismo jugador pueda servir y solucionar diferentes necesidades de un cliente, de punta a punta, a través de la orquestación de distintos productos creando un ecosistema.

Felaban destaca, por su parte, que, a pesar de estos avances y la incursión de productos como monederos digitales, corresponsales bancarios en zonas de difícil acceso y los desarrollos de neobancos en todos los países de la región, se necesita mayor facilidad en el acceso a servicios financieros. No obstante, la infraestructura digital en Latinoamérica aún tiene espacio para mejorar y es necesario superar las barreras de costo en un continente de diversidad, latitud y longitud prolongadas, algo en lo que la tecnología y el desarrollo de nuevas tendencias puede ser de gran utilidad.

“Es de destacar que en estos momentos la banca y sector financiero global son un puntal para la atención del público, mantener sus recursos líquidos disponibles, permitir las transacciones por múltiples canales, canalizar las ayudas gubernamentales a los grupos económicamente vulnerables. Igualmente, se han dispuesto masivamente alivios financieros a los clientes para mejorar la capacidad de pago. Hoy se hacen esfuerzos para que la inclusión financiera siga su curso. Esto permite economías modernas, reduce los costos de transacción, es un incentivo a la formalidad económica. Una vez la incertidumbre actual se despeje, estamos seguros del rol de la banca en la reactivación, al financiar nuevos proyectos de consumo e inversión, atendiendo hogares, empresas y gobiernos. Siempre con el ánimo de tener un sistema financiero que llegue a más personas, con los mejores canales disponibles. La reactivación sin duda pasará por nuestro sistema bancario y financiero”, concluyó Giorgio Trettenero, secretario General de Felaban.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.