En la región, el entorno macroeconómicos plantea desafíos y oportunidades para que las entidades financieras puedan incrementar el acceso a crédito para las personas y las empresas.

Por Valora Analitik para GRUPO SURA*

En un esfuerzo por mitigar los efectos adversos de la crisis desatada por la pandemia de Covid-19 y los impactos que aún quedan tras cuatro años, varias economías latinoamericanas implementaron políticas monetarias expansivas, lo que resultó en una reducción gradual de las tasas de interés implementadas por los bancos centrales.

Esta medida, combinada con diversas iniciativas de estímulo económico, ha tenido repercusiones en el acceso al crédito para personas y empresas en la región que, no obstante, sigue siendo volátil: si bien hay bajas en las tasas de la mayoría de los países en el último año, su efecto para el acceso a crédito a personas y empresas todavía se traslada progresivamente, por lo que se requiere aún un tiempo para ver mayores efectos.

Así lo dejan ver perspectivas de calificadoras como S&P, que anticipan también que las perspectivas económicas desafiantes pondrán a prueba a los bancos latinoamericanos, con un moderado crecimiento del crédito. De este modo, la rentabilidad continuará moderándose, debido al deterioro de la calidad de los activos que obligará a los bancos continuar fortaleciendo sus niveles de provisiones.

Acceso a créditos para empresas y personas

Las perspectivas de S&P destacan que la entrega de créditos en la región sigue enfocándose en entidades corporativas grandes y medianas con mayor calidad crediticia, mientras que sigue siendo bajo el apetito por las empresas más pequeñas y el microcrédito. En general, el crecimiento del crédito en este segmento también es limitado, y se sigue viendo un debilitamiento en la calidad de los activos como resultado.

Por el lado del consumo, los bancos han enfrentado un deterioro en la calidad de activos de tarjetas de crédito y préstamos personales, por lo que su apetito en este segmento se está restringiendo y se espera que se enfoquen más en créditos con garantía.

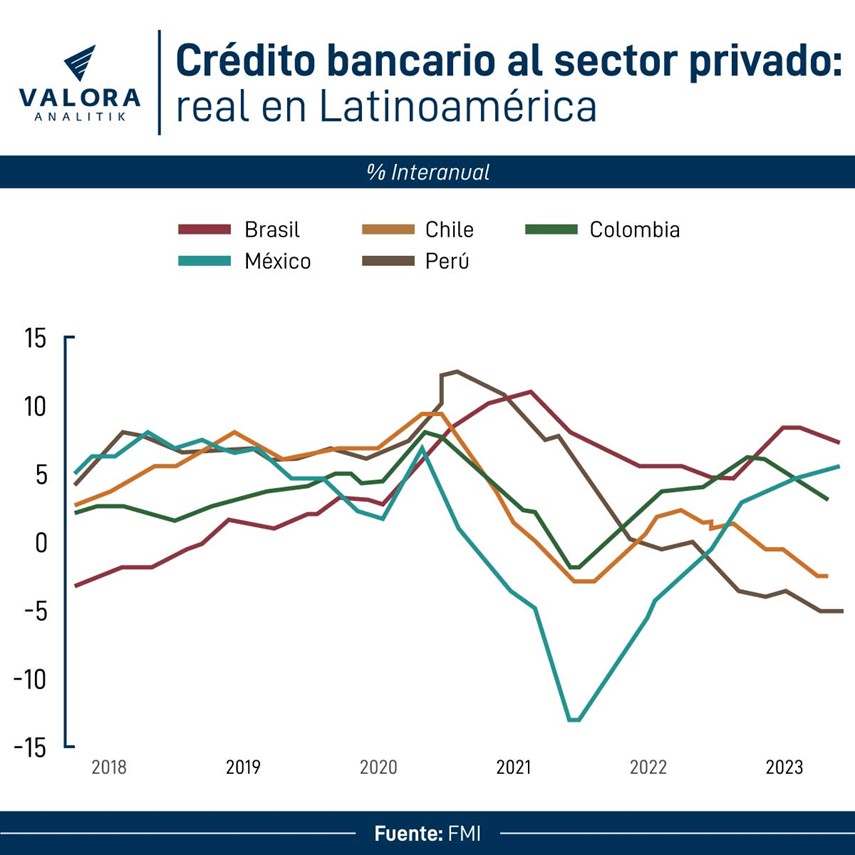

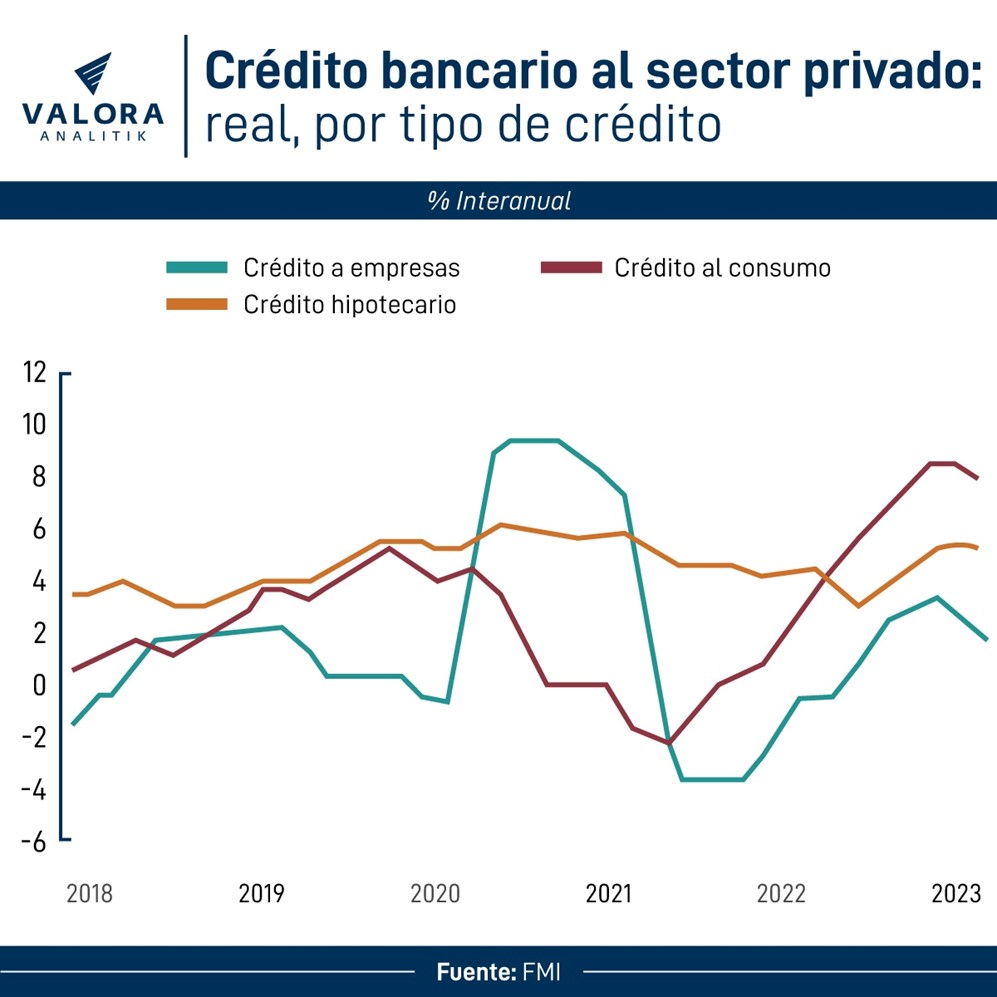

En ello coincide el Fondo Monetario Internacional (FMI) al señalar que, en América Latina, se han observado menores tasas de crecimiento del crédito en casi todos los sectores desde finales de 2022, si bien la concesión de préstamos con garantía hipotecaria pareció mostrar una mayor resiliencia.

Además, en los países para los que se dispone de datos (Brasil, Chile, Colombia, México y Perú), los créditos otorgados en moneda extranjera crecieron a ritmos superiores a los de los créditos en moneda local, debido a su menor coste en términos de tipos de interés, aunque el grado de dolarización de estos se sitúa en niveles similares a los vistos antes de la pandemia.

Al respecto, Laura Clavijo, directora del equipo de Investigaciones Económicas de Bancolombia, explica que “un poco el sentimiento es que las variables y los sectores que vienen contraídos desde 2023, de alguna manera no alcanzarán a recuperarse del todo en el 2024, será un proceso paulatino, porque las expectativas de tasa de interés y la transmisión de esto al mercado va a tomar un poco más de tiempo”.

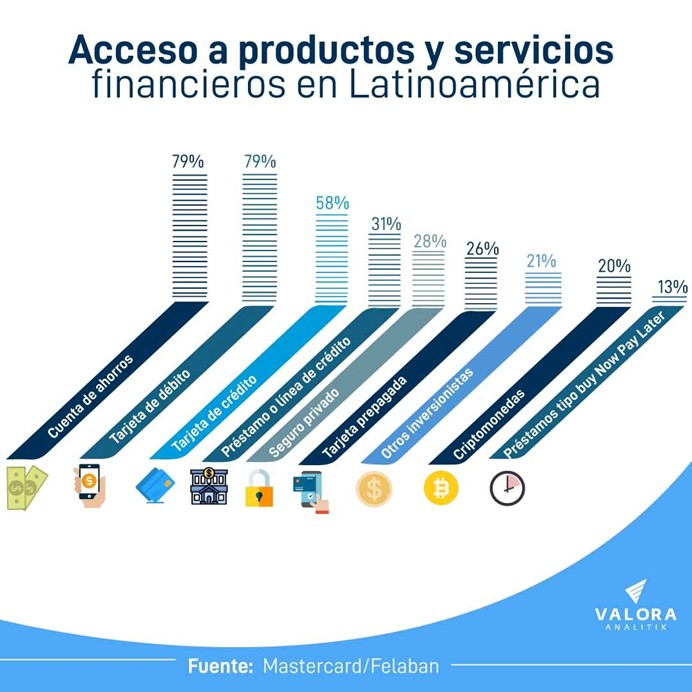

En cuanto al acceso de instrumentos o productos de crédito para personas en la región, MasterCard reveló en un informe reciente que la mayoría de los latinoamericanos (79%) tiene acceso a servicios financieros básicos, pero todavía hay margen para que logren un nivel más avanzado de inclusión financiera.

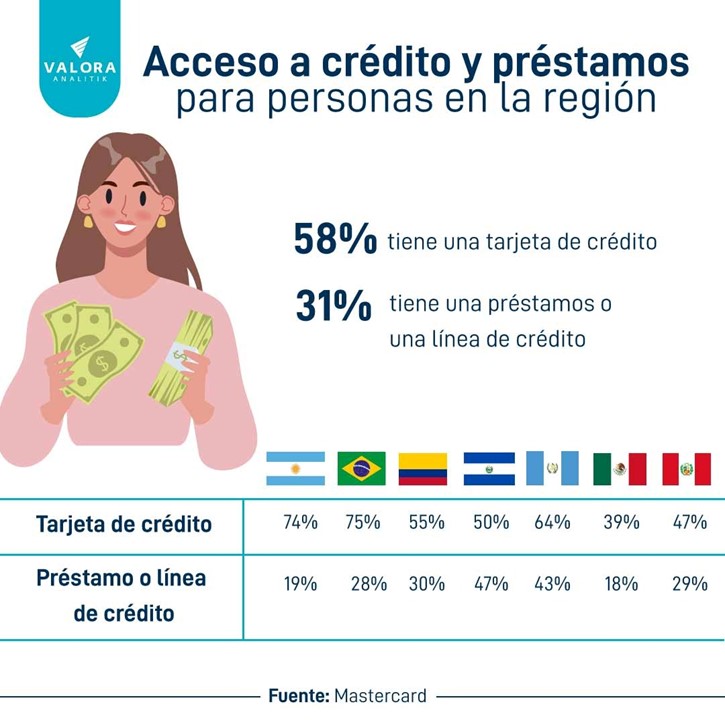

El informe revela que el 58 % de los latinoamericanos tiene tarjeta de crédito, pero apenas tres de cada 10 tiene acceso a otras formas de crédito como préstamos, seguros o productos de inversión.

En Colombia, por ejemplo, el 30% tiene un préstamo o línea de crédito mientras que 55% tiene activa su tarjeta crédito. En contraste, en Brasil es donde hay mayor uso del plástico de crédito, pues el 75% de usuarios paga con ella y solo 28% usa otro medio de préstamo.

“La inclusión financiera no se distribuye de manera uniforme: solo 59% de los encuestados de bajos ingresos y 40% de los encuestados que viven en las afueras de las grandes ciudades indicaron tener una cuenta, lo que marca grandes brechas”, resaltó Marcelo Tangioni, presidente de MasterCard Brasil.

Agregó que más de tres cuartas partes (80%) de los clientes que utilizaron una tarjeta prepago la utilizaron como su primer producto, mientras que el 67% de estos usuarios de tarjetas pasaron a acceder a productos de préstamo y el 36% a realizar inversiones.

“El uso de tarjetas para transacciones cotidianas, en lugar de para grandes gastos, tuvo el mayor impacto, porque la gente fue adquiriendo el hábito gradualmente”, puntualizó el directivo de MasterCard.

Evolución del acceso al crédito: retos y oportunidades

Ante este panorama de la región se encuentran las siguientes coyunturas en el corto y mediano plazo que deben afrontar instituciones financieras como personas y empresas:

- Mayor disponibilidad de crédito: la reducción de tasas de interés ha incentivado a las instituciones financieras a ofrecer más préstamos a individuos y a empresas. Esto ha ampliado las opciones de financiamiento disponibles en la región.

- Innovación tecnológica: la proliferación de tecnologías financieras (fintech) ha facilitado el acceso al crédito a través de plataformas en línea, aplicaciones móviles y otros canales digitales. Esto ha beneficiado, en especial, a quienes tradicionalmente tenían dificultades para acceder a servicios financieros (no bancarizados o sub-bancarizados).

- Diversificación de productos financieros: las instituciones financieras han diversificado sus productos y servicios para adaptarse a las necesidades específicas de diferentes segmentos de la población y de las empresas. Esto incluye préstamos para vivienda, educación, automóviles, entre otros.

- Estímulo al crecimiento económico: el acceso ampliado al crédito puede impulsar el consumo y la inversión, lo que a su vez puede contribuir al crecimiento económico de la región.

- Inclusión financiera: la expansión del crédito, especialmente a través de plataformas digitales, puede promover la inclusión financiera al ofrecer servicios a aquellos que históricamente han estado excluidos del sistema financiero tradicional.

- Apoyo a emprendedores: el acceso más fácil al crédito puede fomentar el espíritu empresarial y apoyar el crecimiento de pequeñas y medianas empresas, que son fundamentales para las economías de la región.

- Riesgos de sobreendeudamiento: una mayor disponibilidad de crédito también puede aumentar el riesgo de que los individuos y las empresas contraigan obligaciones que superen su capacidad efectiva de pago.

- Desigualdad: a pesar de los avances, aún existen disparidades en el acceso al crédito entre diferentes grupos de la población y regiones en América Latina. La desigualdad económica y social, así como la alta informalidad de los mercados laborales, puede limitar el acceso al crédito para determinados segmentos.

- Volatilidad económica: la región enfrenta desafíos que pueden afectar la estabilidad financiera y la disponibilidad de crédito, como la volatilidad en los mercados financieros, la inflación y la incertidumbre política.

En conclusión, si bien existe ánimo desde los sistemas financieros para mejorar el acceso al crédito en América Latina, también persisten desafíos que deben abordarse de manera conjunta para garantizar que este sea equitativo, sostenible y beneficioso para el desarrollo económico de la región.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.