La discusión sobre la viabilidad de los sistemas continúa en países claves, como Chile, Perú y Colombia, mientras en otros países se implementan los cambios aprobados. Panorama regional.

Por Valora Analitik para GRUPO SURA*

El auge de reformas a la protección social en varios países de América Latina se vive en paralelo a un nuevo ciclo de gobiernos alternativos en la región, por lo que el foco pensional volvió a cobrar fuerza tanto en los ámbitos políticos como económicos.

Ante ello, la Federación Internacional de Administradoras de Fondos de Pensiones (Fiap) resalta que los fondos son parte de un vehículo y los ahorros de las personas que en ellos están son de cada afiliado, por lo que cambios radicales en esquemas de aportes en los sistemas previsionales representan un riesgo para la sostenibilidad de estos.

Guillermo Arthur, presidente de la Fiap, resalta que se pueden tener altos costos fiscales y distorsionar los mercados laborales, si los beneficios son muy elevados o si su diseño contiene elementos que desincentivan la cotización y la formalidad laboral.

De igual manera, la Comisión Económica para América Latina y el Caribe (Cepal) destaca que las reformas que se adelantan en la región deben propender por sistemas de pensiones que involucren a todos los habitantes de un país y a distintas generaciones. Además, al contar con recursos contribuidos principalmente por los trabajadores, es imperativo que cuenten con mecanismos de participación y se transparente la gestión y uso de estos recursos.

“Si bien las agendas de reforma que se han propuesto o han sido aprobadas no prescinden del todo del enfoque ideológico, el hecho de que la región se encuentra experimentando una mayor esperanza de vida hace más necesario el aumento de la edad de jubilación, con el fin de mantener el nivel necesario de población económicamente activa para garantizar la viabilidad de los sistemas de pensiones latinoamericanos”, expuso Fabiano Borsato, director de Operaciones de la firma de inversiones Torino Capital, con foco en América Latina.

Allí deriva el principal reto de la región en materia pensional. Actualmente, de acuerdo con un reporte de este año del Banco de Desarrollo de América Latina (CAF), solo el 8 % de la región tiene más de 65 años, muy por debajo del 18% que hay en continentes como Europa.

No obstante, este panorama va a recrudecerse en los próximos años, ya que se espera que la cifra de América Latina se duplique al 17.5% de cara al año 2050 y que para finales de siglo esta crecería al 30%.

Para el analista, otro de los mayores desafíos de cualquier iniciativa de reforma en la región, “tiene que ver con la informalidad del mercado laboral”.

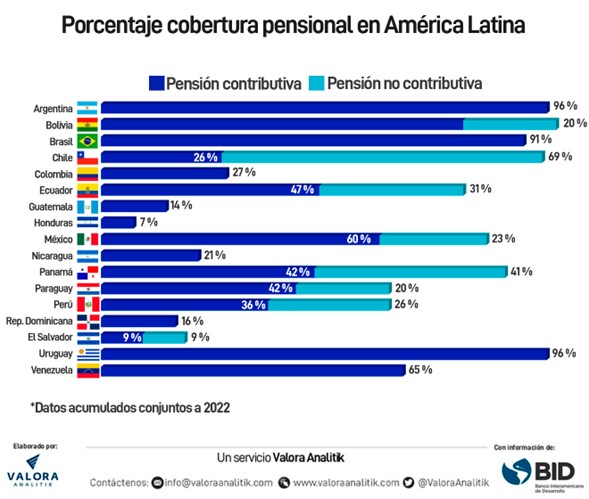

Actualmente, en la región, Argentina cuenta con un 96 % de contribución de pensión contributiva, siendo el de mayor cobertura en América Latina, de acuerdo con datos recogidos por el Banco Interamericano de Desarrollo (BID).

Chile, uno de los países donde se discute una reforma pensional, por ejemplo, al cierre del año pasado tiene un 26 % de pensión contributiva y un 69 % de no contributiva.

En ese contexto, SURA Asset Management (SURA AM), uno de los actores líderes en administración de fondos previsionales en la región, ha planteado que toda reforma pensional debe apuntar a garantizar que aumente la cobertura de población con acceso a una pensión, al tiempo que se garantiza la sostenibilidad de los sistemas.

“Es importante que el legislativo tenga claridad de cuáles son las reformas estructurales que se necesitan en un país para generar desarrollo. Ahí es donde podemos acompañar desde nuestro conocimiento cuáles son esos ajustes paramétricos que se deben ir haciendo en el tiempo para lograr un desarrollo económico”, comentó recientemente Ignacio Calle, presidente de SURA AM.

México: la reforma pensional activa en América Latina

En 2020, cuando el mundo se concentraba más en cómo abandonar la cruda etapa de la pandemia del Covid-19, México se adelantó a las discusiones e implementó una reforma pensional.

Dos años después, esta reforma pensional le ha permitido, entre otras, subir desde el puesto 35 al 15 en el Índice Global de Pensiones de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), una mejora notoria antes de que se presentara la reforma.

Esto significa que la reforma planteada bajo el gobierno de Andrés Manuel López Obrador “mejoró las condiciones generales de retiro de los trabajadores a través de aspectos tales como la ampliación de la pensión garantizada, pero aún queda camino por recorrer en cuanto al ahorro voluntario, para lo cual el marco de política económica debe propiciar, principalmente, la propia formalización del mercado laboral, dado que la informalidad representa una limitación significativa para el incremento de la tasa de ahorro de los trabajadores”, agregó Borsato.

Bajo esta premisa también coincide Karla Schiaffino, analista senior de Control Risks para México, para quien los retos estructurales del propio país han significado un techo implícito para los ciudadanos: “En primera instancia, el alto grado de informalidad en el país deriva en que un alto porcentaje de empleados no tenga acceso a estos recursos”, apuntó Schiaffino.

La informalidad también impacta en el número de semanas cotizadas, por lo cual se limita el número de personas que cuentan con esta prestación. Por lo pronto, el presidente mexicano López Obrador volvió a referirse al tema asegurando que “aún son necesarias” reformas adicionales al sistema pensional.

Para la analista de Control Risks, aunque el presidente mexicano no ha ofrecido más detalles, es probable que “se enfoquen en aumentar los costos para las empresas” y no tanto para el Gobierno en aras de no ver comprometidas sus finanzas públicas.

La propuesta en El Salvador

En el país centroamericano también se presentó una propuesta para reformar las pensiones con varios elementos claves. Destacan el incremento en un 1% de la tasa de cotización del sistema, pasando del 15% al 16%. Dicho incremento será asumido por el empleador, llegando a 8.75%, y manteniendo en 7.25% el aporte del trabajador.

A su vez, se resalta el aumento del 8.1% al 9% del aporte a la Cuenta Individual de Ahorro para Pensiones, el alza en la contribución a la Cuenta de Garantía Solidaria, pasando del 5% al 6% y el mantenimiento del funcionamiento de la cuenta de garantía solidaria, cuya finalidad es el pago de pensiones al agotarse la cuenta individual de ahorro para pensiones.

Para cumplir lo anterior, el proyecto del gobierno contempló la creación del Instituto Salvadoreño de Pensiones (ISP), que velará por los derechos de los cotizantes, regulará los fondos de pensiones y asumirá las obligaciones adquiridas previamente.

La reforma en Uruguay

Pero no todas las reformas están relacionadas con las intenciones de cambio del Ejecutivo, sino que también atiende a la evolución de la población del país. Uruguay, durante la presidencia de Lacalle Pou enfrentó las discusiones por un nuevo sistema pensional, marcado por un contexto de alta esperanza de vida, que promedia los 75 años y es el más alto de la región.

Por eso, la idea central de la reforma pensional uruguaya, que comienza su implementación en el segundo semestre de este año, elevó la edad de la pensión —mismo caso que en Francia—, que pasó de 60 a 65 años, siempre y cuando se hayan cotizado en el sistema al menos 30 años.

“Como todas las reformas pensionales que proponen el aumento de la edad de jubilación, la reforma uruguaya fue impopular y generó muchas protestas y paros movilizados por sindicatos, movimientos sociales y partidos de la oposición”, expuso Marina Pera, analista para Uruguay de Control Risks.

Pera destacó que la reforma, que ahora permite seguir trabajando una vez se jubile, “tendrá efectos de largo plazo en las cuentas públicas, porque posiblemente apoyará la sostenibilidad presupuestaria, estabilizando el gasto en pensiones como porcentaje del PIB a largo plazo”.

En la actualidad, Uruguay emplea el 11% del PIB en gasto social, donde se incluyen las pensiones. Un alto porcentaje teniendo en cuenta el tamaño de su economía.

“Consideramos que una de las mejoras clave introducidas tienen que ver con que el ajuste del gasto previsional esté basado en la reducción de subsidios oficiales, aliviando así el esfuerzo tributario”, apuntaron desde Torino Capital.

La discusión continúa en Chile, Colombia y Perú

Los otros tres países de la región con procesos activos como Chile, Colombia y Perú han avanzado con propuestas de reformas pensionales que han generado debate y aún siguen sus respectivos cursos tras pasar por caminos de bastante discusión que aún no llegan a término.

En el caso chileno, la discusión gira en la existencia de un organismo del Estado que pueda administrar las pensiones, un ente que podría ser público o bien una AFP, en tal caso. Pero esta propuesta del gobierno de Gabriel Boric se ha pospuesto en su discusión, por el proceso de una nueva Constitución y el debate legislativo en torno a una reforma de impuestos.

En Perú, por su lado, se contempla la convivencia del sistema privado —Administradoras de Fondo de Pensiones, AFP— y el público —Oficina de Normalización Previsional, ONP—.

En el proyecto publicado por el Ministerio de Economía y Finanzas se contempla que sea el Estado uno de los principales administradores de los fondos provisionales, considerando para ello la unificación de regímenes de pensiones. La propuesta normativa considera que las entidades bancarias, cumpliendo requerimientos, también podrían administrar fondos de pensiones.

En Colombia, la reforma pensional avanzó con la aprobación, en primer debate en Comisión del Senado, de 94 artículos. Esto incluyó puntos como cambios en el esquema de cotización, según la remuneración, en el régimen público (Prima Media) y el privado (Ahorro Individual).

Además, la reforma contempla la creación de un fondo de ahorro público para pagar pensiones. No obstante, aún falta que la reforma pase a la plenaria del Senado y después tendrá que superar dos debates adicionales en la Cámara de Representantes.

“Vemos difícil que las personas no tengan derecho a elegir, en si se quieren quedar en Colpensiones o en una administradora privada de fondos de pensiones, prácticamente, les obliga a estar en dos sistemas que coexisten de una forma extraña”, comentó el presidente de SURA Asset Management, y agregó que la longevidad es un asunto relevante para tener en cuenta en esta reforma.

Por su parte, calificadoras como Fitch Ratings han llamado sobre la propuesta inicial de reforma pensional en Colombia, advirtiendo que quitará peso a los fondos privados de pensión, por lo que aspectos como la rentabilidad, la diversificación y la liquidez se verían negativamente afectadas “si el mercado de deuda pública y corporativa se reduce sustancialmente”.

Fitch remarca datos como que los fondos privados en Colombia administran ahorros por unos COP 346 billones, cerca de USD 74,700 millones, o lo que es equivalente a casi el 30% del PIB del país.

Sobre lo que pueda venir en el futuro ante estos proyectos en curso, Leandro Lima, responsable para el Cono Sur de Control Risks, concluyó que “son reformas complejas que requerirán negociaciones políticas delicadas y posiblemente serán lentas por su carácter estratégico para la agenda social de los gobiernos”.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.